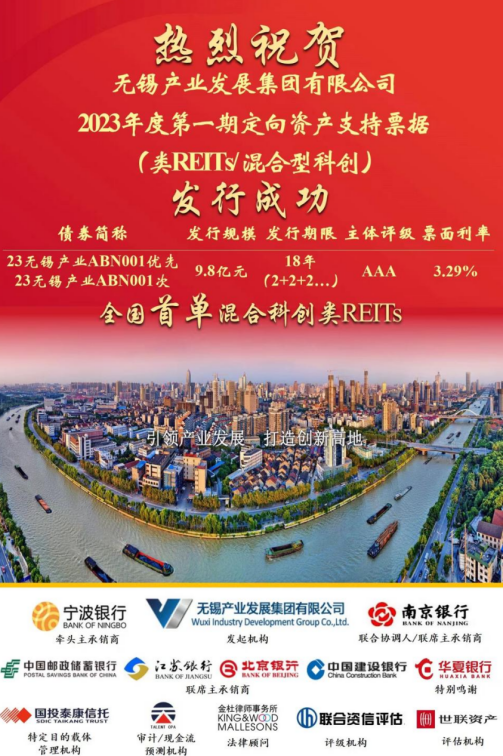

宁波银行牵头主承全国首笔混合科创类REITs正式发行

2023年11月30日,由宁波银行担任牵头主承销商及簿记管理人,南京银行、江苏银行、邮储银行、建设银行、北京银行担任联席主承销商的全国首笔混合科创类REITs在银行间债券市场发行。本笔类REITs发起机构为无锡产业发展集团有限公司,项目总规模9.8亿元,优先级票面利率3.29%,全场2.25倍,创2023年以来银行间类REITs优先级票面利率新低,显示了投资人对本产品的高度认可。本次类REITs募集资金将用于具有示范效应的重点集成电路项目,是金融市场对于切实增强重大战略、重点领域支撑保障能力的又一重要实践。

本项目以锡东科技产业园为底层资产,深挖存量资产价值,让不动产动起来,有效助力企业有效盘活国有资产、合理拓展产业投资、切实加强发展质量。项目申报受到了无锡市各相关部门的大力支持,项目从启动到报会仅20个工作日、报会至完成备案仅24个工作日,也体现了交易商协会对于类REITs产品“绿色通道、即报即审”的支持力度。

银行间类REITs是交易商协会为畅通投融资良性循环、支持资产证券化创新发展、助力企业盘活存量资产而大力推进的拳头产品。宁波银行响应政策号召,帮助企业搭建完整的底层资产架构,打通资产评估、权益转让、发行认购等重点环节,通过合规创新的金融产品,持续服务实体经济。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。